El arbitraje de Bitcoin Es Posible, Pero No de la Forma En que Lo está Haciendo

En una clase de activos emergente que divide su mercado entre cientos de centros de negociación diferentes, los inversores sofisticados pueden buscar oportunidades de arbitraje; en pocas palabras, esta es la razón por la que muchos han estado persiguiendo el arbitraje de Bitcoin durante la última década.

Incluso después de diez años de maduración, Bitcoin sigue siendo apto para oportunidades de arbitraje, por eso SFOX ofrece un sistema de alerta de arbitraje integral, pero el método preciso que utiliza un operador para intentar capturar el arbitraje podría marcar la diferencia entre una estrategia sostenible y un recado de tontos. En particular, si bien puede parecer intuitivo capturar el arbitraje de Bitcoin abriendo y manteniendo cuentas en múltiples centros de negociación de Bitcoin, esta estrategia en realidad introduce ineficiencias comerciales que pueden borrar los márgenes de cualquier oportunidad de arb que pueda encontrar.

Por otro lado, un único punto de acceso a todo el mercado de Bitcoin puede permitir a un comerciante superar estas ineficiencias, identificando y capturando sin problemas el arbitraje de Bitcoin desde una única interfaz que ha facilitado más de $12 mil millones en volumen de transacciones entre los principales fondos y comerciantes de criptomonedas desde 2014. Hoy, estamos llevando a los comerciantes detrás de escena de cómo el punto único de acceso de SFOX al mercado mundial de criptomonedas hace que las estrategias de negociación sofisticadas como el arbitraje de Bitcoin sean únicamente viables a escala.

El Problema: El arbitraje de Bitcoin Falla Si Introduce Sus Propias Ineficiencias en un Esfuerzo por Capturar Ineficiencias del Mercado

Ya sea que esté hablando de arbitraje de Bitcoin o arbitraje de plata, el nombre del juego es reconocer y beneficiarse de las ineficiencias de precios, por ejemplo, comprar BTC en un intercambio donde alguien lo está vendiendo por X X y venderlo en otro intercambio donde alguien está buscando comprar esa cantidad de BTC por $Y, donde Y>X. Sin embargo, el camino que toma desde la compra del activo hasta la venta del activo marca la diferencia, y algunos de los caminos más comunes corren el riesgo de empantanarlo con ineficiencias que superan materialmente el potencial arb que podría haber capturado.

En términos generales, hay tres cubos de ineficiencia de los que una estrategia de arbitraje de Bitcoin mal concebida puede ser víctima: ineficiencias de capital, ineficiencias operativas e ineficiencias de infraestructura.

Ineficiencias de capital

Para los operadores y fondos más grandes que buscan operar una estrategia a escala, abrir y administrar cuentas de comercio de criptomonedas en múltiples lugares puede parecer inicialmente bastante atractivo: con una parte de los fondos disponibles en todos los principales centros de comercio de criptomonedas, teóricamente se puede elegir operar en el intercambio que actualmente tenga los mejores precios disponibles, sin mencionar que esto lo coloca en una posición para comprar BTC en un lugar y venderlo en otro lugar cuando surjan oportunidades de arbitraje de Bitcoin.

Sin embargo, el diablo está en los detalles, y los detalles hacen que esta estrategia sea mucho menos atractiva en términos de desplegar capital de manera eficiente y escalable. En primer lugar, si uno mantiene tenencias en múltiples centros de negociación para aumentar el BTC o asegurar el mejor precio de BTC al operar, entonces, necesariamente, solo podrá desplegar una fracción del capital de uno con cada operación. Incluso si un fondo solo distribuye su capital a través de tres bolsas, eso significa que solo podrán ejecutar operaciones con un tercio de su capital a la vez, suponiendo una distribución equitativa de fondos entre las bolsas. Eso introduce una limitación de escala significativa en los operadores de criptomonedas activos.

Además de eso, los operadores que buscan específicamente ejecutar estrategias de arbitraje de Bitcoin a escala pueden verse obstaculizados por los costos, tanto en términos de dinero como de tiempo, necesarios para mantener un equilibrio adecuado de fondos en todos los centros de negociación. Para capturar de manera confiable el arbitraje mientras se mantienen cuentas en múltiples centros de negociación, uno debe tener tenencias tanto en USD como en BTC en estos diversos centros para que uno pueda comprar y vender simultáneamente BTC en los centros apropiados cuando surjan precios erróneos (suponiendo que BTC/USD es el par que uno está arbing). Eso requiere un monitoreo activo y una reasignación de fondos para garantizar que las cuentas de operaciones particulares no se queden sin BTC o USD a medida que se ejecutan los arbs, y ese proceso puede costar bps (en tarifas de transferencia, red y operaciones) y tiempo (especialmente en la transferencia de BTC). El resultado es que la oportunidad de arbitraje de Bitcoin puede haber desaparecido en el momento en que los fondos de uno estén en posición en las cuentas apropiadas, o de lo contrario, las tarifas incurridas pueden haber cancelado el arbitraje por completo.

Ineficiencias operativas

Más allá de la viabilidad real de operar en varias cuentas, este enfoque de los cripto mercados invita a dolores de cabeza operativos agudos. Ejemplo de ello: si algún comerciante está buscando arruinar su relación con su contador, ¡podría considerar simplemente desechar informes de transacciones de múltiples centros de comercio de criptomonedas en su escritorio!

Especialmente en esta era en la que muchos centros de negociación apenas están comenzando a tomarse en serio la criptografía, las herramientas de información disponibles pueden variar ampliamente, tanto en términos de formato como en términos de la información real disponible, de un centro a otro. Esto puede hacer que las tareas operativas básicas sean cómicamente desafiantes, dejando a un lado el asunto de la declaración de impuestos, por ejemplo, la tarea aún más básica de comprender el P&L de uno puede requerir un trabajo pesado serio al adjudicar múltiples informes de transacciones propietarios e inconmensurables.

Este problema muestra sus verdaderos colores, sin embargo, cuando consideramos la tarea «operativa» más básica que un comerciante puede completar de forma regular: simplemente determinar qué centro de negociación tiene el mejor precio para BTC en un momento dado. Está muy bien decir que uno va a abrir varias cuentas comerciales para capturar el arbitraje de Bitcoin o siempre encontrar el mejor precio al comprar o vender BTC, pero ¿cómo se espera rastrear realmente los precios de BTC en todos estos lugares a la vez?

- Un operador puede abrir todas las cuentas en pestañas separadas en un navegador y verificarlas febrilmente manualmente, pero eso no es escalable ni sostenible.

- Un operador puede diseñar un único seguimiento de flujo automatizado y comparar precios en todos los centros de negociación en cuestión, pero es más fácil decirlo que hacerlo. Este tipo de sistema requiere años de tiempo y millones de dólares para construirse de una manera confiable y segura (confíe en nosotros: ¡eso es exactamente lo que construimos en SFOX!).

Ineficiencias infraestructurales

Finalmente, aunque quizás lo más importante en el entorno de mercado actual, son los riesgos de problemas de infraestructura que pueden surgir de la negociación desde cuentas en múltiples lugares.

Los múltiples centros de negociación introducen múltiples puntos potenciales de fallo en la infraestructura de negociación de uno, lo que tiene el potencial de socavar significativamente una estrategia de negociación sólida, especialmente dado el hecho de que los centros de negociación han experimentado recientemente interrupciones inesperadas durante tiempos de mayor volatilidad del mercado. En el mejor de los casos, una interrupción inesperada puede socavar la capacidad de capturar oportunidades de arbitraje de Bitcoin, que, históricamente, han surgido con más frecuencia en tiempos de mayor volatilidad del mercado; en el peor de los casos, las interrupciones repentinas del intercambio pueden dejar a uno incapaz de editar las órdenes abiertas en el intercambio en cuestión.

El arbitraje de Bitcoin es un delicado acto de equilibrio entre capitalizar las ineficiencias del mercado sin caer en otras ineficiencias del mercado en el proceso; y, cuando uno intenta realizar un arb desde cuentas distintas en múltiples centros de comercio de criptomonedas, esas ineficiencias potenciales son innumerables. La plataforma integrada de SFOX, por el contrario, fue hecha a medida para hacer que el arbitraje de Bitcoin y otras estrategias globales de comercio de criptomonedas sean confiables y eficientes a escala.

La Solución: Un Sistema de Enrutamiento Comercial de Máxima Eficiencia que Captura los Precios de las Criptomonedas en todo el mercado sin requerir una Administración de Cuentas Separada

Durante los últimos 6 años, SFOX ha diseñado, mantenido y mejorado continuamente una plataforma de comercio de criptomonedas que resuelve las ineficiencias anteriores a través de un modelo engañosamente simple: sus tipos de órdenes de enrutamiento inteligente enrutan inteligentemente las órdenes de los operadores a los centros de negociación con los mejores precios, lo que les permite capturar el arbitraje de Bitcoin y, de otro modo, asegurar la ejecución al mejor precio en sus operaciones sin introducir los problemas que surgen de abrir y administrar cuentas en una diversidad de criptobolsas.

Poner el Capital a Trabajar de manera Eficiente en Todos los Centros de Negociación de Criptomonedas

En el corazón del modelo de SFOX se encuentra la plataforma de negociación que permite a los operadores operar en todos los principales centros de negociación sin tener que mantener cuentas o fondos en esos centros: SFOX se conecta con esos lugares y mantiene sus propios fondos en esos lugares, lo que permite a los operadores ver y ejecutar operaciones en todos esos lugares desde una cartera de órdenes integrada mientras usa SFOX como contraparte real para todas las operaciones que se ejecutan.

Una consecuencia de este modelo es que los traders y los fondos no necesitan dividir su capital entre múltiples balances en múltiples bolsas: al usar SFOX, pueden operar utilizando el 100% de su capital y hacer que ese capital se dirija automáticamente al centro de negociación con el precio más ventajoso.

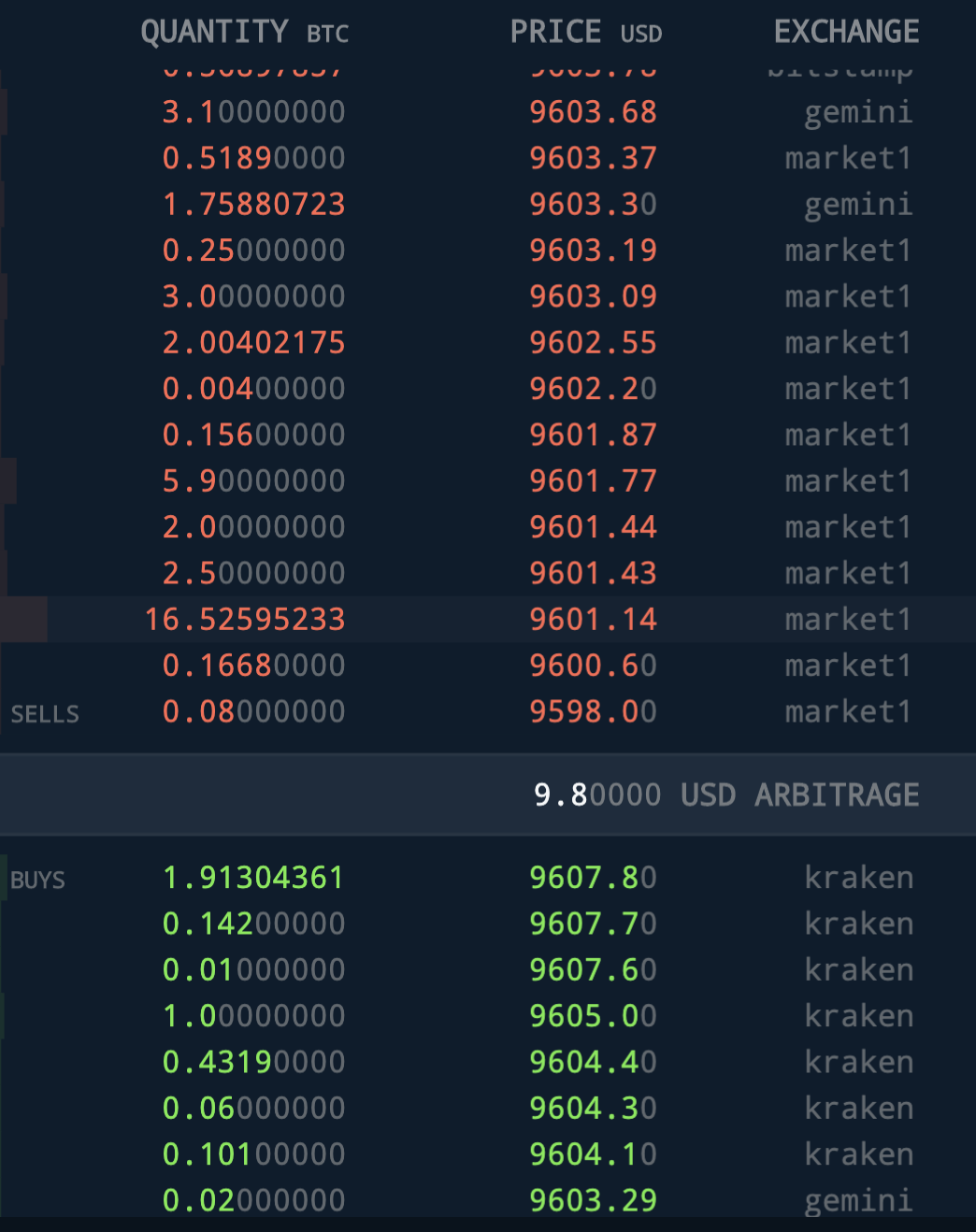

La eficiencia de capital de este modelo es aún más obvia para los operadores que ejecutan estrategias de arbitraje de Bitcoin serias: las únicas «transferencias» o «equilibrio» que necesitan administrar son los depósitos de fondos en su cuenta SFOX. Una vez que su USD o BTC están en su cuenta de SFOX, esos fondos se pueden enrutar a cualquier criptobolsa importante u escritorio OTC utilizando los tipos de órdenes de enrutamiento inteligente de SFOX en un promedio de 5 milisegundos, capturando los precios incorrectos casi instantáneamente sin incurrir en tarifas de transferencia o red en el proceso. De hecho, el libro de pedidos de SFOX en realidad muestra » arb «en lugar de» spread » cuando aparece una oportunidad de arbitraje, lo que hace que sea más fácil reconocer y capturar errores de precio de cripto.

La unidad operativa es Eficiencia Operativa

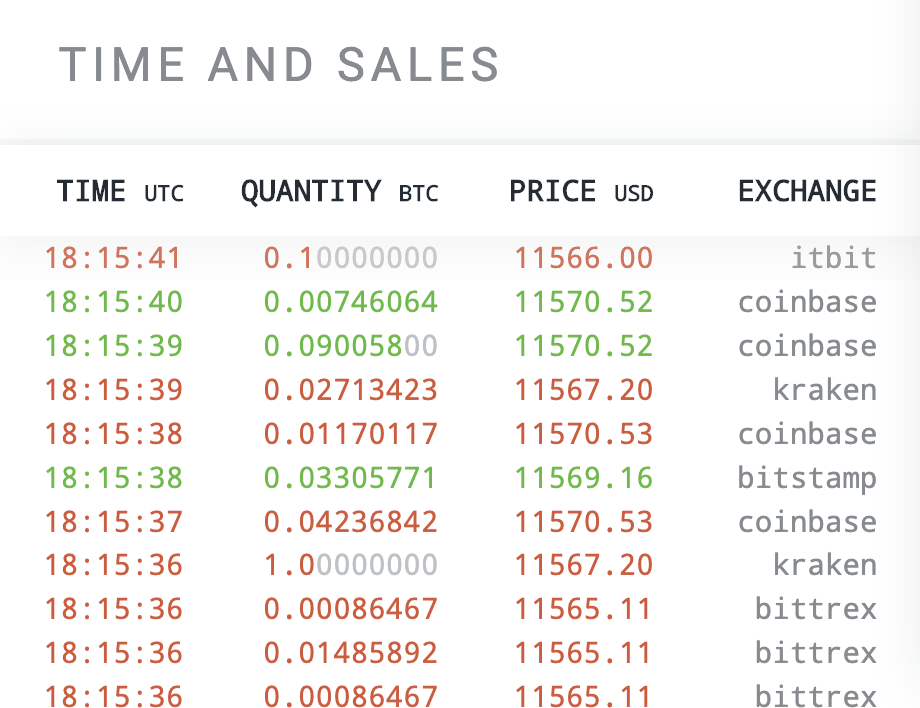

Mucha magia operativa ocurre cuando el comercio de criptomonedas tiene lugar dentro de un único ecosistema integrado globalmente. En lugar de administrar varias pestañas o construir un sistema casero para rastrear los precios de las criptomonedas en todo el mercado, los fondos y operadores de SFOX ven los datos de precios a nivel de órdenes de todo el mercado en tiempo real, sin dejar ambigüedad en cuanto a dónde están las mejores oportunidades de precios, y proporcionando las herramientas necesarias para capturar inmediatamente esos precios. Si un libro de órdenes para todo el mercado no es suficiente, la interfaz de usuario de SFOX también cuenta con un módulo de Tiempo y Ventas que proporciona un feed en tiempo real de las operaciones reales que se están realizando: cuán grande es la operación, dónde ocurrió la operación y si el tomador de la orden estaba comprando o vendiendo.

Una única interfaz de negociación también significa un único informe de transacción que captura todo el historial comercial de un operador en SFOX en una tabla fácil de interpretar, que proporciona todos los detalles difíciles pero necesarios, como los valores en USD para las operaciones de cripto a cripto. Eso significa menos dolores de cabeza para los comerciantes activos, ¡y sus contadores!

Infraestructura seria para Traders Serios

La prueba de la infraestructura de SFOX está en los números: 99.99% de tiempo de actividad desde su lanzamiento en 2014. La plataforma de negociación de SFOX permanece en línea cuando uno o varios de los centros de negociación a los que está conectada experimentan tiempo de inactividad; esto significa que en tiempos de volatilidad del mercado, si una bolsa experimentara un «tiempo de inactividad inesperado», un operador de SFOX no quedaría bloqueado para operar como resultado de esa interrupción. Al contrario: tendrían la libertad de operar con esa volatilidad y posibles oportunidades de arbitraje, si así lo desearan, en todos los centros de negociación que permanecieran en línea, y podrían hacerlo desde una cuenta de inicio de sesión único.

Por cierto: para traders más avanzados y automatizados, SFOX también tiene una API confiable y bien documentada, que permite a los traders conectarse y aprovechar todos estos beneficios de la plataforma en un entorno amigable con la automatización y los bots.

Todo se trata de Herramientas

Los recién llegados al comercio de criptomonedas a menudo advierten a otros que no se queden atrapados «sosteniendo la bolsa», en referencia al riesgo de tomar una posición considerable en una moneda alternativa, ver su aumento de precios y no venderla antes de que el precio retroceda.

Para los jugadores de criptomonedas más sofisticados, sin embargo, hay un riesgo mucho más sutil de sostener bolsas que hay que tener en cuenta: el riesgo de crear más ineficiencias para uno mismo que las ineficiencias del mercado que uno está tratando de capturar a través de un comercio.

El mundo de las criptomonedas es especialmente arriesgado en este sentido: como mercado emergente, uno podría sentirse tentado por los posibles errores de precios que podría capturar a través de estrategias como el arbitraje de Bitcoin, sin embargo, en muchos casos, la infraestructura para el comercio profesional es en sí ineficiente.

Por otro lado, puede elegir SFOX y unirse a una comunidad de comerciantes sofisticados que han estado obteniendo ventaja silenciosamente en el mercado de criptomonedas durante más de media década. Regístrese gratis ahora y eche un vistazo a todas las herramientas a disposición del comerciante de criptomonedas profesional.