La deuda corporativa de los Estados Unidos se dispara para registrar ratings 10,5 billones

Las calificaciones más altas deberían ser algo bueno para los acreedores, especialmente si las corporaciones estadounidenses actúan como esperan los inversores y comienzan a pagar sus deudas una vez que la amenaza para la salud de la COVID-19 se pueda manejar mejor, la economía se recupere y las ganancias corporativas vuelvan a recuperarse.

Sin embargo, la mitad de la deuda corporativa de grado de inversión, o 3,6 billones de dólares, reside dentro de la categoría de calificaciones crediticias límite de BBB, a solo unas pocas muescas del territorio de grado especulativo o «basura».

Una preocupación de larga data entre los inversores ha sido que una recesión económica o un ciclo sostenido de rebajas de calificación crediticia de BBB por parte de las empresas de calificación crediticia podría inundar el mercado de bonos basura, que BofA considera aproximadamente un 250% más pequeño que el segmento de BBB.

Sin duda, las perspectivas de la deuda corporativa han mejorado desde marzo, cuando se desató la serie de programas de financiamiento de emergencia de la Reserva Federal para mantener el flujo de crédito durante la pandemia, incluido el salto histórico del banco central a comprar deuda corporativa por primera vez en la historia.

Entre los efectos en cadena ha habido un diluvio de flujos de capital en el sector de la deuda corporativa de los Estados Unidos, incluidos inversores individuales en fondos de bonos y fondos cotizados, así como compradores extranjeros que buscan rendimientos, que han mantenido líquidos los mercados de deuda.

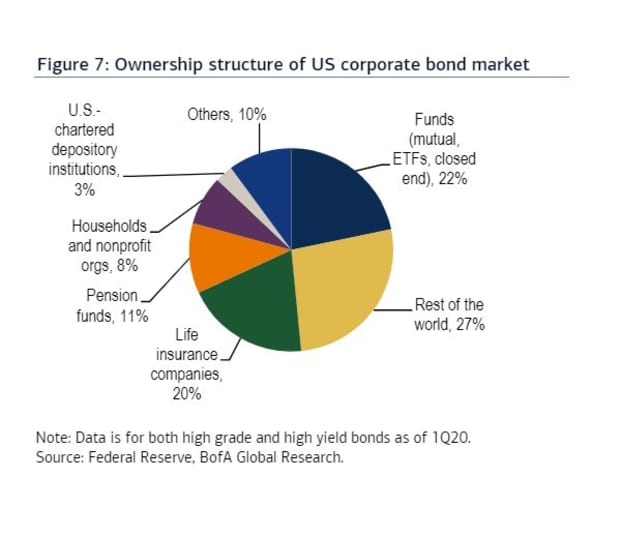

Este gráfico desglosa la propiedad del mercado de bonos corporativos de Estados Unidos a partir del primer trimestre de 2020.

Cabe destacar que el gráfico circular aún no ha incluido a los propietarios de la inundación de deuda fresca emitida por Estados Unidos. empresas con costos de endeudamiento ultrabajos durante el segundo trimestre, ya que la pandemia se apoderó de América del Norte y dejó a las empresas acumulando efectivo para compensar lo que podrían ser varios trimestres de ganancias corporativas débiles.

Léase: ¿Un atracón? Bulto? O simplemente la nueva normalidad para la deuda en Estados Unidos, ya que la Fed ayuda a estimular una serie de registros

Lo que sí muestra, sin embargo, es que a principios de este año, los inversores extranjeros eran los mayores tenedores de deuda corporativa estadounidense, con el 27% del pastel de propiedad. Les siguieron de cerca fondos con una participación del 22%, incluidos fondos mutuos y cotizados en bolsa.

Otra preocupación clave del largo auge de la deuda corporativa de la década ha sido el creciente papel de los fondos cotizados (ETF), o fondos que anuncian liquidez diaria en el mercado, a pesar de que sus activos subyacentes pueden ser notoriamente ilíquidos.

Sin embargo, en su mayor parte, los ETF de bonos corporativos más grandes de Estados Unidos terminaron funcionando como se esperaba durante la peor espiral descendente desencadenada por el coronavirus y la posterior recuperación, una de las más rápidas registradas para los principales índices bursátiles de Estados Unidos.

Coronando cinco fuertes meses de ganancias, el índice S&P 500 SPX y el Dow Jones Industrial Average DJIA cerraron el lunes reservando sus mejores rendimientos de agosto en 36 años.

El equipo de crédito de BofA, dirigido por Hans Mikkelsen, señala que los ETF de renta fija se han vuelto cada vez más populares este año, incluidos aquellos con acciones dedicadas a bonos corporativos de alto grado, que ya han aumentado al 12,4% de los volúmenes de negociación en relación con los bonos este año, desde el 1,6% en 2010.

Específicamente, en los bonos corporativos de grado de inversión, su equipo vinculó aproximadamente la mitad del volumen diario de negociación de ETF con el masivo LQD de ETF de Bonos Corporativos de Grado de Inversión iShares iBoxx UDS de 57,4 mil millones de dólares .

Tal vez no sea sorprendente que, en los últimos tres meses, la Fed fuera el mayor poseedor de DLC, con 17.861 acciones, según datos de FactSet.