La dette des entreprises américaines s’élève à 10,5 billions de dollars

Des notes plus élevées devraient être une bonne chose pour les créanciers, en particulier si les sociétés américaines agissent comme les investisseurs s’y attendent et commencent à rembourser leurs dettes une fois que la menace sanitaire de COVID-19 pourra être mieux gérée, que l’économie se rétablira et que les bénéfices des entreprises reprendront.

Cependant, la moitié de la dette d’entreprise de qualité investissement, soit 3,6 billions de dollars, se situe dans la catégorie limite des notations de crédit BBB, à quelques encoches seulement du territoire de qualité spéculative ou « indésirable ».

Une inquiétude de longue date parmi les investisseurs a été qu’un ralentissement économique ou un cycle soutenu de dégradations de BBB par les sociétés de notation de crédit pourrait submerger le marché des obligations pourries, que BofA considère comme environ 250% plus petit que le segment BBB.

Certes, les perspectives de la dette des entreprises se sont éclaircies depuis mars, lorsque la série de programmes de financement d’urgence de la Réserve fédérale a été lancée pour maintenir la circulation du crédit pendant la pandémie, y compris le saut historique de la banque centrale dans l’achat de dette des entreprises pour la première fois.

Parmi les effets d’entraînement, il y a eu un déluge d’inondations de capitaux dans le secteur de la dette des entreprises aux États-Unis, notamment de la part d’investisseurs individuels dans des fonds obligataires et des fonds négociés en bourse, ainsi que d’acheteurs étrangers à la recherche de rendements, ce qui a maintenu les marchés de la dette liquides.

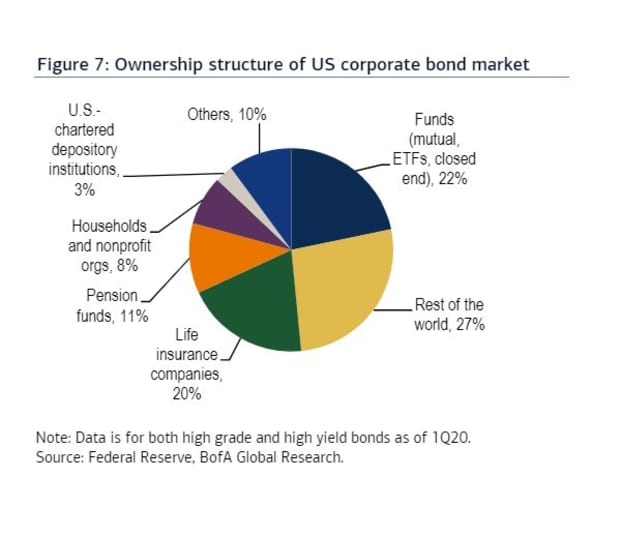

Ce graphique ventile la propriété du marché américain des obligations de sociétés au premier trimestre de 2020.

Il convient de noter que le graphique circulaire n’inclut pas encore les propriétaires du flot de nouvelles dettes émises par les États-Unis. les entreprises ont eu des coûts d’emprunt très bas au deuxième trimestre, alors que la pandémie s’est abattue sur l’Amérique du Nord et a laissé les entreprises thésauriser des liquidités pour compenser ce qui pourrait être plusieurs trimestres de faibles bénéfices des entreprises.

Lire: Une frénésie? Renflement? Ou tout simplement la nouvelle norme pour la dette en Amérique, car la Fed contribue à stimuler une série de records

Ce qu’elle montre, cependant, c’est que plus tôt cette année, les investisseurs étrangers étaient les principaux détenteurs de la dette des entreprises américaines, à 27% du gâteau de la propriété. Ils ont été suivis de près par les fonds avec une part de 22%, y compris les fonds communs de placement et les fonds négociés en bourse.

Le rôle croissant des fonds négociés en bourse (FNB), ou fonds qui annoncent des liquidités quotidiennes sur le marché, même si leurs actifs sous-jacents peuvent être notoirement illiquides, constitue une autre préoccupation majeure du boom de la dette des entreprises au cours de la décennie.

Cependant, pour la plupart, les plus grands FNB d’obligations de sociétés américaines ont fini par se comporter comme prévu pendant la pire spirale descendante déclenchée par le coronavirus et la reprise subséquente, l’une des plus rapides jamais enregistrées pour les principaux indices boursiers américains.

Après cinq mois forts de gains, l’indice S & P 500 SPX et le Dow Jones Industrial Average DJIA ont clôturé lundi en enregistrant leurs meilleurs rendements en août depuis 36 ans.

L’équipe crédit de BofA, dirigée par Hans Mikkelsen, note que les ETF à revenu fixe sont devenus de plus en plus populaires cette année, y compris ceux avec des actions dédiées aux obligations d’entreprise de haute qualité, qui ont atteint 12,4% des volumes de transactions par rapport aux obligations déjà cette année, contre 1,6% en 2010.

Plus précisément, dans les obligations de sociétés de qualité investissement, son équipe a indexé environ la moitié du volume de transactions quotidiennes des FNB sur l’énorme FNB d’obligations de sociétés de qualité Investissement iShares iBoxx UDS de 57,4 milliards de dollars LQD.

Sans surprise, au cours des trois derniers mois, la Fed a été la plus grande détentrice de LQD, avec 17 861 actions, selon les données FactSet.