L’arbitrage Bitcoin Est Possible, Mais Pas Comme Vous Le Faites

Dans une classe d’actifs émergente qui divise son marché entre des centaines de plates—formes de négociation différentes, les investisseurs sophistiqués peuvent rechercher des opportunités d’arbitrage – c’est, en un mot, pourquoi beaucoup ont couru après l’arbitrage Bitcoin au cours de la dernière décennie.

Même après dix ans de maturation, Bitcoin est certainement toujours apte à des opportunités d’arbitrage — c’est pourquoi SFOX propose un système d’alerte d’arbitrage complet — mais la méthode précise qu’un trader utilise pour tenter de capturer l’arbitrage pourrait faire la différence entre une stratégie durable et une course de fou. En particulier, bien qu’il puisse sembler intuitif de capturer l’arbitrage Bitcoin en ouvrant et en maintenant des comptes sur plusieurs plates-formes de négociation Bitcoin, cette stratégie introduit en fait des inefficacités commerciales qui peuvent effacer les marges de toutes les opportunités arb que vous pourriez trouver.

D’autre part, un point d’accès unique à l’ensemble du marché Bitcoin peut permettre à un trader de surmonter ces inefficacités, en identifiant et en capturant de manière transparente l’arbitrage Bitcoin à partir d’une interface unique qui a facilité plus de 12 milliards de dollars de volume de transactions parmi les principaux fonds et traders cryptographiques depuis 2014. Aujourd’hui, nous emmenons les traders dans les coulisses de la façon dont le point d’accès unique de SFOX au marché mondial de la cryptographie rend les stratégies de trading sophistiquées telles que l’arbitrage Bitcoin réalisables à grande échelle.

Le problème: L’arbitrage Bitcoin Échoue Si Vous Introduisez Vos Propres Inefficacités dans le but de capturer les inefficacités du marché

Que vous parliez d’arbitrage Bitcoin ou d’arbitrage argent, le nom du jeu est de reconnaître et de tirer profit des inefficacités de tarification — par exemple, acheter du BTC sur une bourse où quelqu’un le vend pourX X et le vendre sur une autre bourse où quelqu’un cherche à acheter autant de BTC pourY Y, où Y > X. Cependant, le chemin que vous empruntez entre l’achat et la vente de l’actif fait une différence — et certains des chemins les plus courants risquent de vous enliser avec des inefficacités qui l’emportent matériellement sur les arb potentiels que vous auriez pu capturer.

D’une manière générale, il existe trois compartiments d’inefficacité dont une stratégie d’arbitrage Bitcoin mal conçue peut être victime: les inefficacités du capital, les inefficacités opérationnelles et les inefficacités infrastructurelles.

Inefficacités du capital

Pour les traders et les fonds plus importants qui cherchent à exploiter une stratégie à grande échelle, l’ouverture et la gestion de comptes de trading de crypto sur plusieurs sites peuvent sembler initialement très attrayantes: avec une partie de ses fonds disponibles sur toutes les principales plateformes de trading de crypto, on peut théoriquement choisir de négocier sur la bourse qui offre actuellement les meilleurs prix disponibles — sans oublier que cela permet d’acheter du BTC sur un site et de le vendre sur un autre site lorsque des opportunités d’arbitrage Bitcoin se présentent.

Cependant, le diable est dans les détails, et les détails rendent cette stratégie beaucoup moins attrayante en termes de déploiement efficace et évolutif du capital. En premier lieu, si l’on maintient des avoirs sur plusieurs plates-formes de négociation afin d’obtenir le meilleur prix BTC ou d’obtenir le meilleur prix BTC lors de la négociation, alors, nécessairement, on ne pourra déployer qu’une fraction de son capital à chaque transaction. Même si un fonds ne répartit son capital que sur trois bourses, cela signifie qu’il ne pourra exécuter des transactions qu’avec un tiers de son capital à la fois, en supposant une répartition égale des fonds entre les bourses. Cela introduit une limitation d’échelle significative sur les traders cryptographiques actifs.

En plus de cela, les traders qui cherchent spécifiquement à exécuter des stratégies d’arbitrage Bitcoin à grande échelle peuvent se trouver gênés par les coûts — à la fois en termes d’argent et de temps — nécessaires pour maintenir un bon équilibre des fonds entre les plates-formes de négociation. Afin de capturer de manière fiable l’arbitrage tout en maintenant des comptes sur plusieurs plates-formes de négociation, il faut avoir des avoirs en USD et en BTC sur ces différentes plates-formes afin que l’on puisse acheter et vendre simultanément de la BTC sur les plates-formes appropriées lorsque des erreurs de prix surviennent (en supposant que BTC / USD est la paire que l’on arbore). Cela nécessite une surveillance active et une réaffectation des fonds pour s’assurer que certains comptes de trading ne manquent pas de BTC ou d’USD au fur et à mesure que les arbs sont exécutés — et ce processus peut coûter des bps (en frais de fil, de réseau et de négociation) et du temps (en particulier dans le transfert de BTC). Le résultat est que l’opportunité d’arbitrage Bitcoin peut avoir disparu au moment où ses fonds sont en position dans les comptes appropriés, ou bien les frais encourus peuvent avoir complètement annulé l’arbitrage.

Inefficacités opérationnelles

Au-delà de la faisabilité réelle de la négociation sur plusieurs comptes, cette approche des marchés de la cryptographie invite à de graves maux de tête opérationnels. Exemple concret: si un commerçant cherche à ruiner sa relation avec son comptable, il pourrait envisager de simplement vider les rapports de transaction de plusieurs plates-formes de négociation de crypto sur son bureau!

En particulier à cette époque où de nombreuses plates-formes de négociation commencent tout juste à prendre les rapports cryptographiques au sérieux, les outils de reporting disponibles peuvent varier considérablement, à la fois en termes de formatage et en termes d’informations disponibles, d’un lieu à l’autre. Cela peut rendre les tâches opérationnelles de base comiquement difficiles — en mettant de côté la question de la déclaration de taxes, par exemple, la tâche encore plus fondamentale de comprendre son P& L peut nécessiter de lourdes tâches lors de l’arbitrage de plusieurs déclarations de transactions exclusives et incommensurables.

Ce problème montre cependant ses vraies couleurs, lorsque nous considérons la tâche « opérationnelle » la plus fondamentale qu’un trader puisse accomplir régulièrement: déterminer simplement quelle plate-forme de négociation offre le meilleur prix pour BTC à un moment donné. Il est bon de dire que l’on va ouvrir plusieurs comptes de trading afin de capturer l’arbitrage Bitcoin ou de toujours trouver le meilleur prix lors de l’achat ou de la vente de BTC, mais comment peut-on s’attendre à suivre les prix de BTC sur tous ces sites à la fois?

- Un trader peut ouvrir tous les comptes dans des onglets séparés sur un navigateur et les vérifier fébrilement manuellement, mais ce n’est ni évolutif ni durable.

- Un trader peut concevoir un suivi de flux unique et automatisé et comparer les prix sur toutes les plates-formes de négociation en question, mais c’est plus facile à dire qu’à faire. Ce type de système nécessite des années de temps et des millions de dollars pour être construit de manière fiable et sécurisée (faites-nous confiance: c’est exactement ce que nous avons construit chez SFOX!).

Inefficacités infrastructurelles

Enfin – mais peut—être le plus important dans l’environnement de marché actuel – sont les risques de problèmes infrastructurels pouvant résulter de la négociation de comptes sur plusieurs sites.

Plusieurs plates—formes de négociation introduisent de multiples points de défaillance potentiels dans l’infrastructure de négociation d’une entreprise, ce qui a le potentiel de saper de manière significative une stratégie de négociation robuste – en particulier compte tenu du fait que les plates-formes de négociation ont récemment l’habitude de connaître des pannes inattendues en période de volatilité accrue du marché. Au mieux, une panne inattendue peut saper sa capacité à saisir les opportunités d’arbitrage Bitcoin, qui, historiquement, sont apparues plus fréquemment en période de forte volatilité du marché; au pire, des pannes de change soudaines peuvent empêcher de modifier ses ordres ouverts sur la bourse en question.

L’arbitrage Bitcoin est un équilibre délicat entre la capitalisation des inefficacités du marché sans être la proie d’autres inefficacités du marché dans le processus; et, lorsque l’on essaie de créer des comptes distincts sur plusieurs plateformes de trading cryptographiques, ces inefficacités potentielles sont légion. La plate-forme intégrée de SFOX, en revanche, a été conçue sur mesure pour rendre l’arbitrage Bitcoin et d’autres stratégies de trading crypto mondiales fiables et efficaces à grande échelle.

La Solution: Un Système de Routage des Transactions Extrêmement efficace qui capture les Prix de la Crypto à l’échelle du Marché sans Nécessiter de Gestion de Compte séparée

Au cours des 6 dernières années, SFOX a conçu, maintenu et continuellement amélioré une plate-forme de trading de crypto qui résout les inefficacités ci-dessus grâce à un modèle trompeusement simple: ses types d’ordres de routage intelligent acheminent intelligemment les ordres des traders vers les plates-formes de négociation aux meilleurs prix, leur permettant de capturer l’arbitrage Bitcoin et de garantir l’exécution au meilleur prix de leurs transactions sans introduire les problèmes liés à l’ouverture et à la gestion de comptes sur une diversité d’échanges cryptographiques.

Mettre le capital au travail Efficacement sur Toutes les plates-formes de négociation Cryptographiques

Au cœur du modèle de SFOX se trouve la plate-forme de négociation qui permet aux traders de trader sur toutes les grandes plates-formes de négociation sans réellement maintenir des comptes ou des fonds sur ces plates-formes: SFOX lui-même se connecte à ces sites et maintient ses propres fonds sur ces sites, permettant aux traders de visualiser et d’exécuter des transactions sur tous ces sites à partir d’un carnet d’ordres intégré tout en utilisant SFOX comme contrepartie réelle pour toutes les transactions exécutées.

Une conséquence de ce modèle est que les traders et les fonds n’ont pas besoin de répartir leur capital entre plusieurs bilans à plusieurs bourses: en utilisant SFOX, ils peuvent trader en utilisant 100% de leur capital et ce capital est automatiquement acheminé vers la plate-forme de négociation avec le prix le plus avantageux.

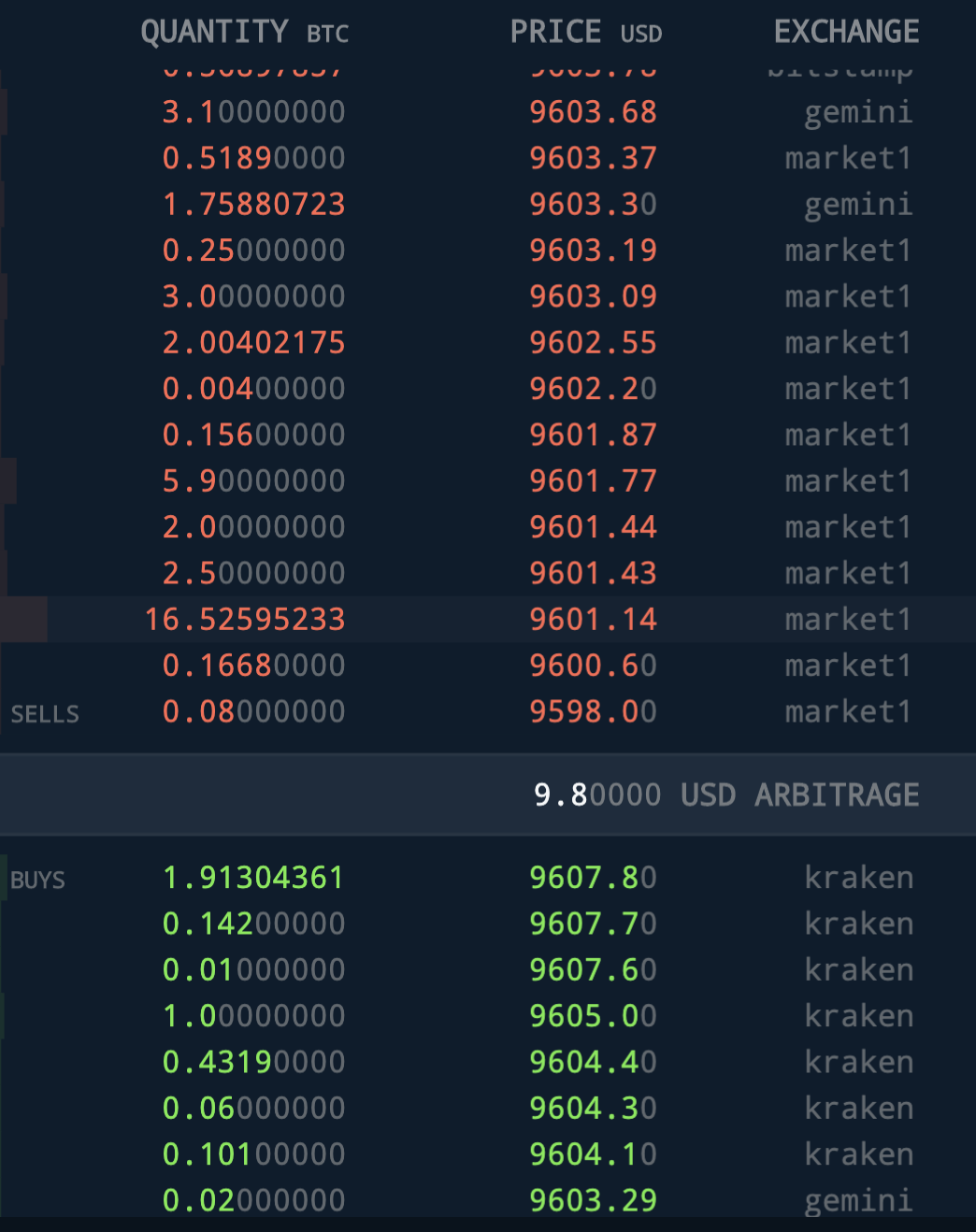

L’efficacité du capital de ce modèle est encore plus évidente pour les traders qui utilisent de sérieuses stratégies d’arbitrage Bitcoin: les seuls « transferts » ou « équilibrages » qu’ils doivent gérer sont les dépôts de fonds sur leur compte SFOX. Une fois que leurs USD ou BTC sont sur leur compte SFOX, ces fonds peuvent être acheminés vers n’importe quel échange cryptographique majeur ou bureau OTC à l’aide des types d’ordres de routage intelligent de SFOX en moyenne 5 millisecondes, capturant les erreurs de prix presque instantanément sans encourir de frais de transfert ou de réseau dans le processus. En fait, le carnet d’ordres de SFOX montre en fait « arb » à la place de « spread » lorsqu’une opportunité d’arbitrage apparaît, ce qui facilite d’autant plus la reconnaissance et la capture des erreurs d’évaluation cryptographiques.

L’unité opérationnelle est l’efficacité opérationnelle

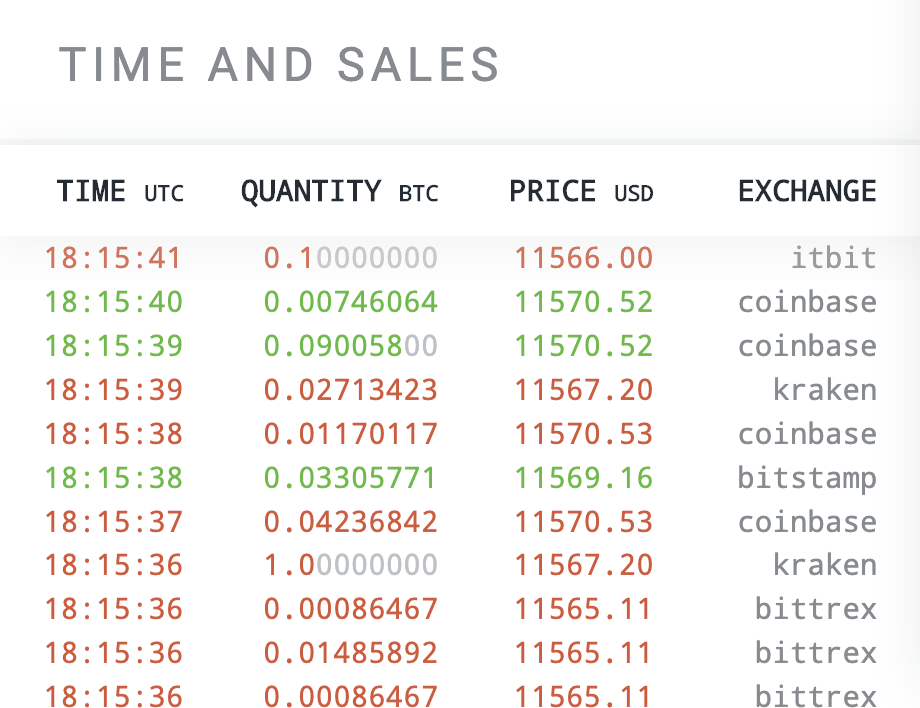

Beaucoup de magie opérationnelle se produit lorsque le trading de crypto a lieu au sein d’un écosystème unique et intégré à l’échelle mondiale. Au lieu de gérer plusieurs onglets ou de créer un système maison pour suivre les prix de la cryptographie à l’échelle du marché, les fonds SFOX et les traders voient les données de prix au niveau des ordres sur l’ensemble du marché en temps réel, ne laissant aucune ambiguïté quant aux meilleures opportunités de prix – et fournissant les outils nécessaires pour capturer immédiatement ces prix. Si un carnet d’ordres à l’échelle du marché ne suffit pas, l’interface utilisateur de SFOX dispose également d’un module de temps et de vente qui fournit un flux en temps réel des transactions réelles effectuées: quelle est la taille de la transaction, où la transaction s’est produite et si le preneur de l’ordre achetait ou vendait.

Une interface de trading unique signifie également un rapport de transaction unique qui capture l’historique complet des transactions d’un trader sur SFOX dans un tableau facile à interpréter, fournissant tous les détails difficiles mais nécessaires tels que les valeurs USD pour les transactions crypto-to-crypto. Cela signifie moins de maux de tête pour les traders actifs — et leurs comptables!

Infrastructure sérieuse pour les Traders sérieux

La preuve de l’infrastructure de SFOX se trouve dans les chiffres: 99.disponibilité de 99% depuis son lancement en 2014. La plate-forme de négociation de SFOX reste en ligne lorsqu’une ou plusieurs des plates-formes de négociation auxquelles elle est connectée subissent des temps d’arrêt; cela signifie qu’en période de volatilité du marché, si une bourse devait subir des « temps d’arrêt imprévus », un trader SFOX ne serait pas exclu de la négociation à la suite de cette panne. Au contraire: ils auraient la liberté de négocier cette volatilité et les opportunités d’arbitrage potentielles, s’ils le souhaitaient, sur toutes les plates—formes de négociation restées en ligne – et ils pourraient le faire à partir d’un compte à connexion unique.

Au fait : pour les traders plus avancés et automatisés, SFOX dispose également d’une API fiable et bien documentée, qui permet aux traders de se connecter et de tirer parti de tous ces avantages de la plate-forme dans un environnement automatisé et convivial pour les robots.

Tout est une question d’outils

Les nouveaux venus dans le trading cryptographique avertissent souvent les autres de ne pas se faire prendre « en train de tenir le sac », faisant référence au risque de prendre une position importante dans un altcoin, de regarder son prix grimper et de ne pas le vendre avant que le prix ne recule.

Pour les acteurs de la cryptographie plus sophistiqués, cependant, il y a un risque beaucoup plus subtil de tenue de sac dont il faut être conscient: le risque de créer plus d’inefficacités pour soi-même que les inefficacités du marché que l’on essaie de capturer via un trade.

Le monde de la crypto est particulièrement risqué à cet égard: en tant que marché émergent, on pourrait être à juste titre tenté par les erreurs de prix potentielles que l’on pourrait potentiellement capturer grâce à des stratégies comme l’arbitrage Bitcoin, mais dans de nombreux cas, l’infrastructure pour le trading professionnel est elle-même inefficace.

D’un autre côté, vous pouvez choisir SFOX et rejoindre une communauté de traders sophistiqués qui ont tranquillement pris l’avantage sur le marché de la cryptographie depuis plus d’une demi-décennie. Inscrivez-vous gratuitement maintenant et découvrez tous les outils à la disposition du trader crypto pro.