De Amerikaanse bedrijfsschuld stijgt tot $ 10,5 biljoen

hogere ratings zouden een goede zaak moeten zijn voor crediteuren, vooral als Amerikaanse bedrijven handelen zoals beleggers verwachten, en hun schulden beginnen af te betalen zodra de gezondheidsbedreiging van COVID-19 beter kan worden beheerd, de economie zich herstelt en de bedrijfswinsten weer omhoog komen.

echter, de helft van de investeringswaardige bedrijfsschuld, of $3,6 biljoen, bevindt zich binnen de borderline BBB credit-ratings Categorie, slechts een paar inkepingen verwijderd van speculatief-grade, of “junk,” gebied. Een langdurige zorg onder beleggers was dat een economische neergang of een aanhoudende cyclus van BBB-downgrades door kredietratingbedrijven de junk-obligatiemarkt zou kunnen overspoelen, die ongeveer 250% kleiner is dan het BBB-segment.Het is zeker dat de vooruitzichten voor bedrijfsschulden zijn opgeschoven sinds maart, toen de reeks noodfinancieringsprogramma ‘ s van de Federal Reserve werd gelanceerd om de kredietstroom tijdens de pandemie te behouden, inclusief de historische sprong van de centrale bank om bedrijfsschulden voor de eerste keer ooit te kopen.

onder de domino-effecten was een stortvloed van kapitaalstromen naar de Amerikaanse schuldsector, onder meer van individuele beleggers in obligatiefondsen en op de beurs verhandelde fondsen, evenals buitenlandse kopers die op zoek waren naar rendementen, die de schuldmarkten liquide hebben gehouden.

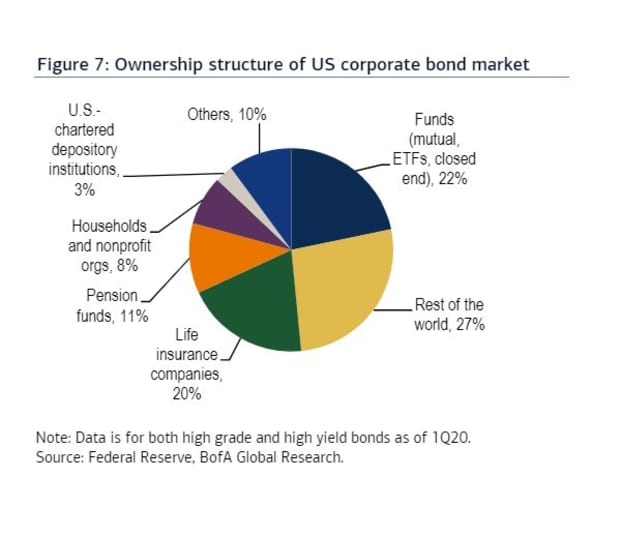

deze grafiek splitst het eigendom van de Amerikaanse markt voor bedrijfsobligaties vanaf het eerste kwartaal van 2020.

van nota, het cirkeldiagram heeft nog niet de eigenaren van de vloed van verse schuld uitgegeven door de V. S. bedrijven tegen ultra-lage leenkosten tijdens het tweede kwartaal, als de pandemie neer op Noord-Amerika en liet bedrijven hamsteren contant geld te compenseren wat zou kunnen zijn enkele kwart van de zwakke bedrijfswinsten.

lees: een binge? Bobbel? Of gewoon de nieuwe norm voor schuld in Amerika als Fed helpt stimuleren string van records

wat wel blijkt, echter, is dat eerder dit jaar, buitenlandse investeerders waren de grootste houders van Amerikaanse bedrijfsschuld, met 27% van de eigendom taart. Zij werden op de voet gevolgd door fondsen met een aandeel van 22%, waaronder mutual en exchange traded funds.

een andere belangrijke zorg van de lange bedrijfsschuldenboom van het decennium is de groeiende rol van exchange-traded funds (ETF ‘ s), of fondsen die dagelijkse liquiditeit in de markt adverteren, hoewel hun onderliggende activa notoir illiquide kunnen zijn.

echter, voor het grootste deel presteerden de grootste Amerikaanse bedrijfsobligatie-ETF ‘ s zoals verwacht tijdens de ergste neerwaartse spiraal die door het coronavirus werd veroorzaakt en het daaropvolgende herstel, een van de snelste in de geschiedenis voor belangrijke Amerikaanse aandelenindexen.De S&P 500 index SPX en Dow Jones Industrial Average DJIA sloten maandag af door hun beste rendement in augustus in 36 jaar te boeken.Het kredietteam van BofA, onder leiding van Hans Mikkelsen, merkt op dat ETF ’s met vast inkomen dit jaar steeds populairder zijn geworden, waaronder de ETF’ s met aandelen die bestemd zijn voor hoogwaardige bedrijfsobligaties, die dit jaar al zijn gestegen van 1,6% in 2010 tot 12,4% van de handelsvolumes ten opzichte van obligaties.

specifiek, in de investment-grade corporate bonds, zijn team gekoppeld ongeveer de helft van de dagelijkse ETF trading volume als plaatsvindt in de enorme $57,4 miljard iShares iBoxx UDS Investment Grade Corporate Bond ETF LQD .

volgens FactSet-gegevens was de Fed de afgelopen drie maanden met 17.861 aandelen de grootste houder van LQD.