Dług korporacyjny USA wznosi się do rekordu 10,5 biliona dolarów

wyższe ratingi powinny być dobre dla wierzycieli, szczególnie jeśli amerykańskie korporacje działają zgodnie z oczekiwaniami inwestorów i zaczynają spłacać swoje długi, gdy zagrożenie zdrowia związane z COVID-19 może być lepiej zarządzane, gospodarka odzyskuje się, a zyski korporacyjne wracają.

jednak połowa długu korporacyjnego klasy inwestycyjnej, czyli 3,6 biliona dolarów, znajduje się w kategorii ratingów kredytowych BBB, zaledwie kilka nacisków od terytorium o charakterze spekulacyjnym lub „śmieciowym”.

od dłuższego czasu inwestorzy obawiają się, że pogorszenie koniunktury gospodarczej lub utrzymujący się cykl obniżek ratingu BBB przez firmy ratingowe mogą zablokować rynek obligacji śmieciowych, który BofA jest o około 250% mniejszy niż segment BBB.

aby mieć pewność, perspektywy zadłużenia korporacyjnego rozjaśniły się od marca, kiedy to uruchomiono szereg nadzwyczajnych programów finansowania Rezerwy Federalnej, aby utrzymać przepływ kredytów podczas pandemii, w tym historyczny Skok Banku Centralnego w zakup długu korporacyjnego po raz pierwszy w historii.

jednym z efektów domina był Potop kapitału zalewającego amerykański sektor długu korporacyjnego, w tym od indywidualnych inwestorów w fundusze obligacji i fundusze giełdowe, a także zagranicznych nabywców szukających stóp zwrotu, które utrzymały płynność rynków dłużnych.

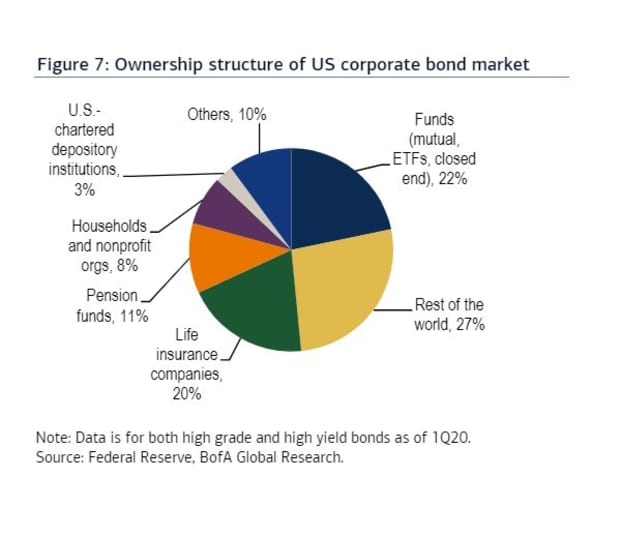

ten wykres rozbija własność amerykańskiego rynku obligacji korporacyjnych na pierwszy kwartał 2020 roku.

warto zauważyć, że Wykres kołowy nie zawiera jeszcze właścicieli powodzi świeżego długu wyemitowanego przez USA. w drugim kwartale przedsiębiorstwa poniosły bardzo niskie koszty finansowania zewnętrznego, ponieważ pandemia dotknęła Amerykę Północną i pozostawiła przedsiębiorstwa gromadzące gotówkę, aby zrekompensować kilka czwartych słabych zysków przedsiębiorstw.

Czytaj: binge? Wybrzuszenie? Lub po prostu nowa norma dla długu w Ameryce, jak Fed pomaga pobudzić ciąg rekordów

co to pokazuje, jednak, jest to, że na początku tego roku, inwestorzy zagraniczni byli pojedynczymi największymi posiadaczami długu korporacyjnego USA, na 27% Pie własności. Tuż za nimi podążały fundusze z 22% udziałem, w tym fundusze inwestycyjne i giełdowe.

kolejnym kluczowym problemem trwającego dziesięć lat boomu zadłużenia przedsiębiorstw jest rosnąca rola funduszy giełdowych (ETF) lub funduszy, które reklamują codzienną płynność na rynku, nawet jeśli ich aktywa stanowiące podstawę mogą być notorycznie niepłynne.

jednak w większości przypadków największe amerykańskie fundusze ETF z obligacjami korporacyjnymi osiągnęły wyniki zgodnie z oczekiwaniami podczas najgorszej spirali spadkowej wywołanej koronawirusem i późniejszego ożywienia, jednego z najszybszych w historii głównych amerykańskich indeksów giełdowych.

ograniczając pięć silnych miesięcy zysków, indeks S& P 500 SPX i Dow Jones Industrial Average DJIA zamknęły się w poniedziałek, rezerwując swoje najlepsze sierpniowe zwroty od 36 lat.

zespół kredytowy BofA, kierowany przez Hansa Mikkelsena, zauważa, że fundusze ETF o stałym dochodzie stają się coraz bardziej popularne w tym roku, w tym te, w których akcje są przeznaczone na wysokiej jakości obligacje korporacyjne, które wzrosły do 12,4% wolumenu obrotu w stosunku do obligacji już w tym roku, z 1,6% w 2010 roku.

w szczególności, w obligacjach korporacyjnych klasy inwestycyjnej, jego zespół określił około połowę dziennego wolumenu obrotu ETF jako odbywającego się w ogromnej 57,4 mld USD iShares iBoxx UDS Investment Grade Corporate Bond ETF LQD .

chyba nic dziwnego, że w ciągu ostatnich trzech miesięcy Fed był największym posiadaczem LQD, z 17 861 akcji, wynika z danych FactSet.